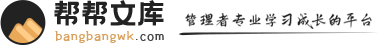

企业主要的融资渠道可分为直接融资和间接融资两类。直接融资包括股权融资和债务融资,间接融资则包括商业银行贷款和信托融资等。企业主要融资渠道证监会(交易所)短期融资券交易商协会企业资产证券化中期票据发改委企业债券非金融企业超短期融资券金融企业银监会、人民银行金融债券信贷资产证券化定向工具…项目收益债券企业证监会IPO再融资商业银行银行贷款信托机构信托产品私募股权融资间接融资产品直接融资产品公司债券股权融资、银行贷款与债券融资比股权融资银行贷款以股利的方式进行支付,和公司的经营业绩密切相关依据贷款合同约定,进行还本付息融资成本偿还方式对资本结构的影响发行规模债券融资依据债券条款的规定,进行还本付息募集资金用途股权稀释,降低大股东控制能力非公开发行规模不得超过发行前股本20%不超过企业获得的银行授信额度充分利用外部资金增加盈利,增加企业负债率上市公司募集资金原则上应当用于主营业务。闲置募集资金和超募资金的使用有一系列的限制依照贷款合同约定使用,中长期贷款必须用于固定资产项目投资所募集的资金应用于企业生产经营活动,并在发行文件中明确披露具体资金用途。企业在存续期内变更募集资金用途应提前披露包括承销费用等发行费用,融资成本较高利息支出和承销费用等发行费用,融资成本较低主要是利息支出,融资成本较低充分利用外部资金来增加盈利,增加企业负债率增加中长期融资,改善债务结构公募:不超过企业净资产(含少数股东权益)的40%私募:无限制主要融资方式股权类债券类公开增发公司债券、企业债券配股可转换公司债券非公开增发分离交易可转换公司债券中期票据短期融资券资产支持证券非公开债务融资工具(PPN)其他债券品种股权融资对比优点缺点增发面向全部投资者公开增发,投资者范围较大,并且无锁定期限制,通常能够获得较大规模融资定价机制不能很好地反映公司基本面的状况,而与发行日前后的市场环境有很大的关系监管趋严,面临较大的发行风险,必须选择适当的发行窗口非公开发行定价底线是前二十个交易均价与前一日均价孰低者的90%,较公开增发发行风险较小投资者数量有限,发行规模受20%比例限制,难以